服务热线:

时间: 2024-07-28 19:32:37 | 作者: 聚氨酯生产线

详细介绍

|珠海中朴资产管理有限公司,专注于未上市企业股权投资。『股权投资如何排雷系列』从价值投资角度介绍股权投资标的收益和风险判断方法。

作者简介|邹明霜毕业于中国人民大学统计学院,取得硕士学位,从事私募股权投资超过十年,擅长价值投资+量化。著有《价值投资量化分析》(拟出版)

私募股权投资机构(Private Equity,简称PE)投资PRE-IPO项目是PE典型的投资行为。PE在标的未上市前投资并于标的上市后伺机退出赚取差价是PE获利较高的一种典型的盈利模式。这种盈利包含了标的内生价值增值和股权证券交易市场/一级市场的流动性溢价。

今天我们开启一个新的系列话题——PE投资案例分析,将筛选近期刚刚IPO并且股价表现良好的标的作为PE投资pre-ipo项目成功案例做多元化的分析。虽说目前这些PE仍有锁定期不能退出,但以成功IPO和持有股市值增长率来定义的话算是成功的。应该说PE在这些标的未上市前投资是有成功经验值得总结的。借案例分析,我们大家可以借鉴这些成功经验。

鹿山新材于2012年闯关创业板,但证监会于2012年6月27日晚公告,鉴于广州鹿山新材料股份有限公司尚有相关事项要进一步落实,决定取消第52次创业板发审委会议对该公司发行申报文件的审核。鹿山新材是于2022年再次冲击IPO,成功登陆A股主板的。2022年3月25日,鹿山新材(603051)在A股主板首发上市。鹿山新材两次冲击IPO的市场情况、基本面情况及PE投资情况都是不同的,为何冲击IPO一次成功一次失败、估值增长逻辑在哪里,这些都值得总结。

广州鹿山新材料股份有限公司(鹿山新材的全称)成立于1998年,是一家专门干绿色环保高性能的高分子热熔粘接材料研发、生产和销售的高新技术企业。其主要营业产品,从功能胶粘剂到光电胶膜,从TPU树脂到相容剂,大范围的应用于复合建材、能源管道、高阻隔包装、光伏新能源、平板显示等多个领域。

在现代材料工业当中,金属、塑料、无机材料等不一样的材料之间由于性能差异巨大,无法直接复合成型,一定要使用粘接材料才能连接成一个整体。粘接材料作为复合材料制造的关键材料,其性能直接决定了复合材料的功能及常规使用的寿命。粘接材料种类多样,下游应用领域已涵盖大多数现代工业生产行业,且在诸多行业的生产的全部过程中起到关键作用。目前复合材料所使用粘接材料最重要的包含液体型粘接材料和热熔粘接材料。热熔粘接材料作为胶粘剂的主要品种之一,与水基型胶粘剂、溶剂型胶粘剂相比,粘合工艺简单、速度快、强度大、适合使用的范围广、可应用于高速连续化生产线、加工性能更为优异;其次,热熔胶在常温下为固体,便于包装、运输、存储,物流和仓储成本更低;此外,热熔胶无毒、无味、不需溶剂、无污染,属环保型产品,更符合环境保护要求。

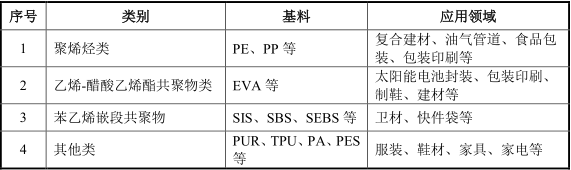

根据中国胶粘剂和胶粘带工业协会的技术分类方法,热熔胶主要可大致分为以下几大种类:

公司主要营业产品为功能性聚烯烃热熔胶粒和热熔胶膜,分别属于上表中的1、2两类。

公司主要营业产品为热熔粘接材料,最重要的包含功能性聚烯烃热熔胶粒及热熔胶膜产品。功能性聚烯烃热熔胶粒产品体系一般适用于复合建材、油气管道和高阻隔包装三大领域,基本的产品为复合建材热熔胶、油气管道防腐热熔胶和高阻隔包装热熔胶;热熔胶膜产品体系一般适用于太阳能电池及平板显示领域,基本的产品为太阳能电池封装胶膜及热塑型光学透明胶膜。此外,公司积极开发生物降解材料、医用材料等新产品,不断开拓新的市场应用领域。

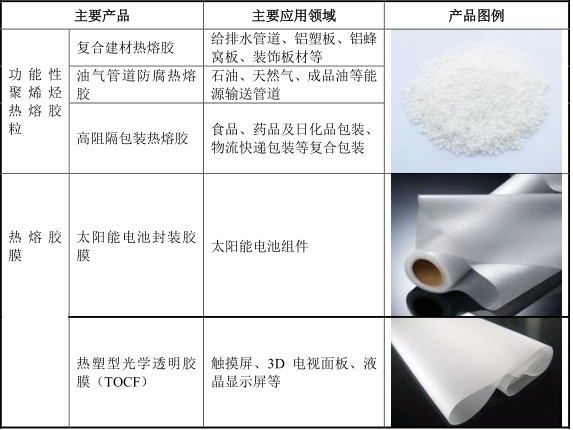

下表3中的投资人都属于pre-ipo轮投资人。2010年4月公司首次引入私募机构投资人,同时引入了招商资本(招商证券旗下的直司)和广州海汇(全称为广州海汇投资管理有限公司,为PE)两家Pre-ipo轮机构投资人。当时的投后估值为2.15亿元(如下表3)。

注:以上数据为根据鹿山新材招股说明书(中信证券版)数据计算而得。标红机构为PE。

招商证券是鹿山新材首次冲击ipo的辅导券商,其直投子公司招商资本在IPO辅导前投资了鹿山新材,这样一来招商证券似乎是在保荐自己有利益关系的项目,保荐意见难免有失公允。当然鹿山新材首次IPO失败不一定是这个原因。广州海汇投资鹿山新材后原本预期首次IPO上市后可实现退出,可股权一拿就是近12年之久才看到IPO,看来是看好公司发展才有这样的耐心长期持有的。截至鹿山新材IPO其持有股市值年化增长率为20.7%,也还算不错了。

招商资本的投资本来就是与招商证券保荐IPO相关联的,保荐失败,自然也不愿长期逗留。2015 年 12 月 23 日,招商资本通过北京股权交易所公开挂牌的方式将其持有的公司 354.25 万股股份(6.5%股权)中的 265 万股股份(4.8624%股权)和 89.25 万股股份(1.6376%股权)分别转让给西藏聚兰德和广州美洛。转让价格合计 2,017.081788 万元。招商资本通过股权转让方式“含恨”退出了鹿山新材项目。计算期间的投资收益为44.33%,折合成年化收益仅为8.18%。这个年化收益可能刚刚能覆盖门槛收益,在股权项目里并不算成功。显然招商资本与后来的投资人对鹿山新材的判断是相反的。如下图,西藏聚兰德在鹿山新材估值增长斜率从平缓转向陡峭的拐点处受让招商资本转让的股权显然是捡了个大便宜。这也是为何聚兰德在IPO前的最近一段时间持有股市值年化增长率较高的原因。

鹿山新材在首次IPO失利后沉浸了3年之后再次因IPO预期得到资本关注,从2016年起估值有明显增幅。聚兰德于2016年6月再次增资鹿山新材,此时投后估值已经涨到4.87亿元。随后的2017年,鹿山新材连续进行了两次增资,分别引入了日信宝安、珠海融贯通和新余邦华三家PE,投后估值也猛涨到9.2亿元。

如上图1,2018年11月的几笔股权转让交易成交价甚至不到市场公允价格的7折。深圳华拓和佛山金烽的股权转让估值仅为6.41亿元,较10亿元左右的公允估值打了6.4折。这两家机构为何愿意以这样大的折扣出让股权,这可能与投资期限有关。机构投资人用于投资的资金很多是有退出期限要求的(广州海汇只是个例),机构投资人的LP(有限合伙人,即出资人)或股东在出资前一般会对投资期限有明确约定,有的基金在期限到期临近前考虑所投项目IPO遥遥无期,不得不对投资的项目做退出处理。由此可见正常的情况下股权转让退出方式是PE迫于无奈的选择,往往这种退出方式获得的收益都只能比肩资金成本。

广州穗开于2018年11月以6.41亿元的估值受让了深圳华拓转让的100.33万股,真可谓是捡了个大漏。一级市场的股权投资与证券交易市场股票投资不同,因为股权流动性较差,有时候交易价格远低于内在公允市价,通过价值投资判断准了真的可以捡大漏。

广州穗开持续看好鹿山新材,于2019年6月,也即鹿山新材与中信证券刚刚签订上市辅导协议的时间,以10.69亿元的估值从南洋资本手中受让了75万股。我们大家可以计算,南洋资本从2017年5月投资鹿山新材到2019年6月转让股权退出,期间投资收益仅为16.2%,折合年化收益仅为7.79%,可能刚能覆盖资金成本。广州穗开的卡点投资算是纯粹的pre-ipo轮投资了。之后鹿山新材进入上市辅导期,期间没有股权投融资活动。

接下来我们盘点一下,各PE投资鹿山新材的市值增长情况(因为还没退出,因此无法计算收益率)。

2022年3月25日鹿山新材首发收盘价为37.14元/股,公司总市值达到34.17亿元。由于投资人锁定期的原因,他们不可能在标的刚上市就退出。一般机构投资人承诺所持股份上市后锁定期满12个月后方可交易,实际控制人和高管的锁定期为36个月。因此目前我们没办法计算上述投资机构退出的收益率有多少。只能以鹿山新材上市首日收盘价为标杆计算投资人持有股市值的增幅。看来这些PE虽然已经距离成功的终点线不远了,但还是要有一段最后冲刺的过程。

注:广州穗开(及聚兰德)1和2代表两个时间点各自独立的投资交易。广州穗开的持有时间是以两次受让时持股数为权数对持有时间进行加权平均计算而得

如上表,能够正常的看到广州穗开于2018年11月第一次受让深圳华拓转让的股份时享有的折扣较大,投资所需成本较低,而且距鹿山新材上市日较近,因此持有股市值年化增长率最高,达到44.46%。广州穗开的第一次投资算是捡了大漏,但我们忽略这个因素,广州穗开的第二笔投资算是按市场公允市价投资的,其市值年化增长率依然高达37.43%。虽然广州海汇持股的市值增长倍数最高,但由于投资时间周期较长,尤其是经历了首次IPO失败后的一段估值沉浸期,所以年化增长率在表中排名较低,反而越接近IPO时点投资市值年化增长率越高。这也很好理解,越接近IPO的项目,业绩成长越快,对应的市值增长也越快,因此一般越靠后投资,年化增长率越高。这也是为何很多PE专注于pre-ipo项目,比如早期的同创伟业。

同时我们也注意到,聚兰德的两次投资持有股市值年化增长率也比较高,是因为聚兰德投资时点把握地很好,正好处于估值拐点,这也相当考验投资眼光,在众人不看好时(估值较低)逆市场而为。当然这是建立在对投资标的准确理性判断的基础上的。

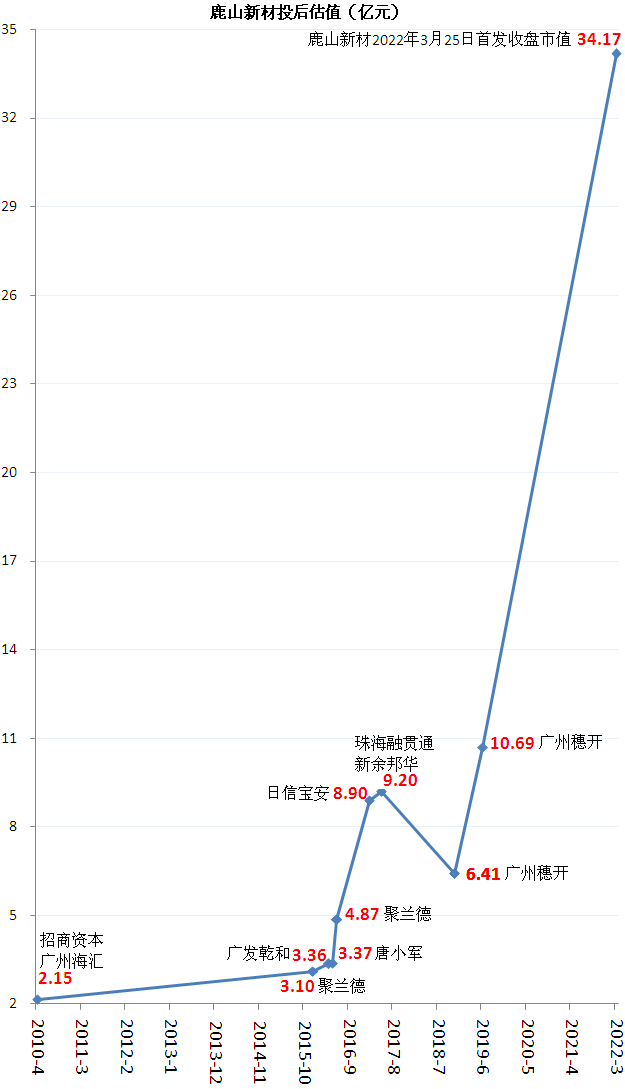

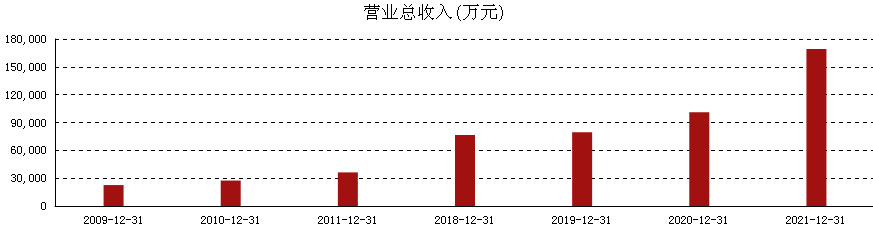

回顾鹿山新材的首次闯关创业板的过程,只了解当时是取消IPO审核而中止上市的,并非申请IPO上会被否,因此鹿山新材首次IPO失败真正原因并无披露信息。鹿山新材首次冲击IPO失败后主营业务仍为热熔胶制造,始终没变化。但是营业收入规模已经增长为以前的数倍了(如下图),所以鹿山新材第二次冲击的是A股主板IPO。

如今我们回过头再审视一下鹿山新材当时的财务数据也许可以大致判断其2012年止步IPO的真正原因。

鹿山新材的主营业务始终没变化。但是热熔胶行业却发生了较大变化。总体上近年热熔胶市场增长不如以前那么快了。

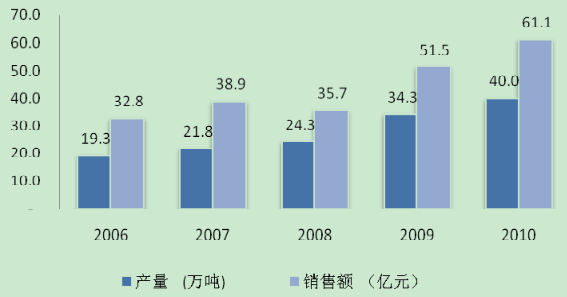

2010 年我国热熔胶产量为40万吨,较2006年的19.3万吨,年复合增长率为 19.97%。热熔胶销售额从2006年的32.8亿元增长到2010年的61.1亿元,复合增长率为16.83%。下图为我国 2006-2010年我国热熔胶行业产量及销售额情况。

可以说在鹿山新材首次冲击IPO时我国热熔胶行业算高成长性行业。但是跟着时间的推移,目前该行业生命周期已确定进入到成熟阶段,成长稳定但增速放缓。

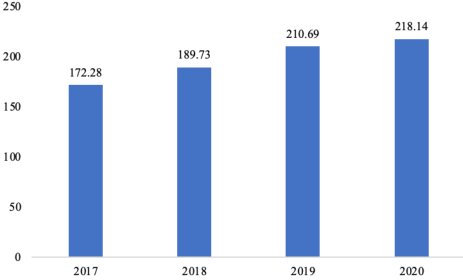

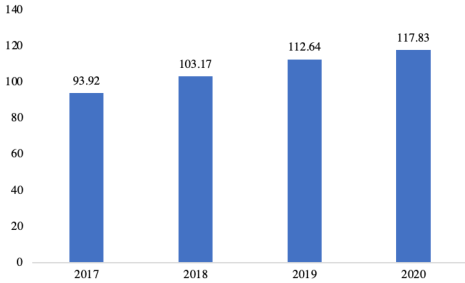

如上图4、图5,根据中国胶粘剂和胶粘带工业协会统计,2020年我国热熔胶市场总销售量为117.83万吨,较2017年年均复合增长率达7.85%;总销售额为218.14亿元,较2017年年均复合增长率达8.18%。

根据 FMI(Future Market Insights)对全球热熔胶市场做出详细的调查并发布的《热熔胶市场:2015-2025年全球行业分析与机遇评估》,预计2015-2025 年间全球热熔胶市场的年均复合增长率达 5.2%,至 2025 年全球市场价值达 85 亿美元。

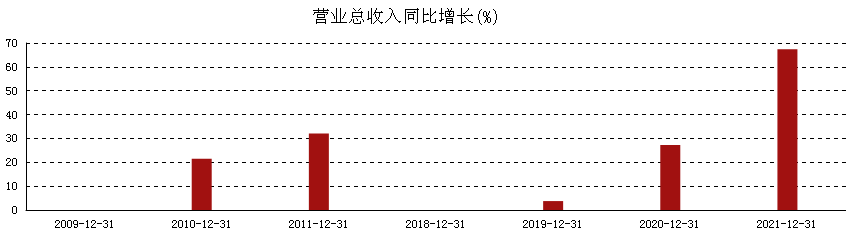

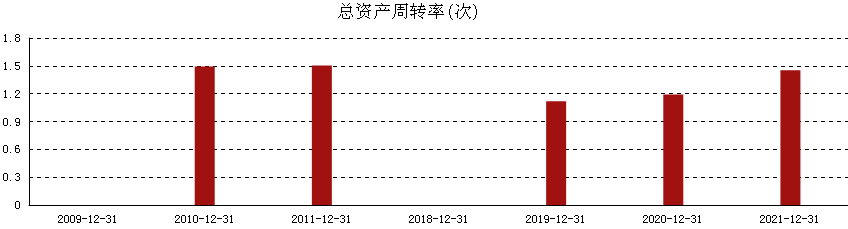

如上图6,鹿山新材2010年及2011年营业总收入同比增长分别为21.46%和32.09%。成长性较行业平均增长高很多,比公司第二次冲击主板IPO时披露的2019年和2020年的增长率明显要高。行业成长性高,公司销售也会较好,资产周转率会较高。

如上图7,显然鹿山新材2010年及2011年总资产周转率明显高于2019年和2020年的该指标值。

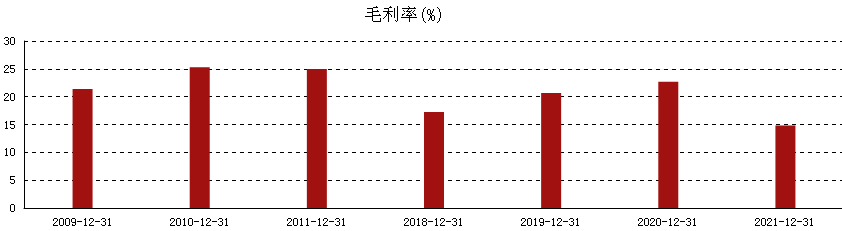

一般来说在行业快速成长阶段,下游需求较旺盛,市场增长快,同行业竞争相对不激烈,产品营销售卖毛利率较高。

如上图8,显然鹿山新材2009年、2010年及2011年毛利率明显高于2018年、2019年和2020年的该指标值。

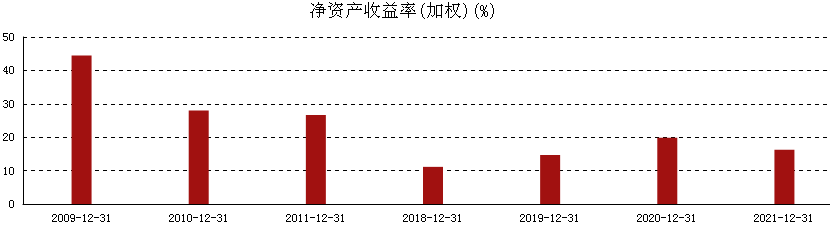

经过以上比较,我们会发现首次冲击IPO时期鹿山新材无论是从资产周转还是从毛利率上都比第二次冲击IPO时期要高,结果就是ROE也是前者高于后者(如下图9)。

如上图9,显然鹿山新材2009年、2010年及2011年净资产收益率明显高于2018年、2019年和2020年的该指标值。

综上分析,从财务数据上看,鹿山新材在首次冲击IPO时除了营业收入规模不如近年外,其盈利能力、成长性及营运能力似乎都要明显好于近年。那么是什么问题造成鹿山新材首次冲击IPO失败呢?

创业板定位于成长型、创新型创业企业证券交易板块。当时创业板上市要求遵从的是2009年3月31日证监会发布的《首次公开发行股票并在创业板上市管理暂行办法》,当时对创业板申请上市条件中的盈利要求是:“最近两年连续盈利,最近两年净利润累计不少于一千万元,且持续增长;或者最近一年盈利,且净利润不少于五百万元,最近一年营业收入不少于五千万元,最近两年营业收入增长率均不低于百分之三十。净利润以扣除非经常性损益前后孰低者为计算依据”。

当然创业板上市条件是与时俱进的。2014年5月14日证监会对上述暂行办法做了修改,发布了《首次公开发行股票并在创业板上市管理办法》,其中将创业板上市盈利指标要求中的“且持续增长”、“且净利润不少于五百万元”、“最近两年营业收入增长率均不低于百分之三十”这三点删掉了。

顺便说一下,目前创业板上市盈利要求遵从的是2020年6月发布的《深圳证券交易所创业板股票发行上市审核规则》。根据该规则发行人申请创业板上市的,应当至少符合下列上市盈利标准中的一项,发行人的招股说明书和保荐人的上市保荐书应当明确说明所选择的具体上市标准:

(2)预计市值不低于人民币 10 亿元,最近一年纯利润是正且营业收入不低于人民币 1 亿元;

(3)预计市值不低于人民币 50 亿元,且最近一年营业收入不低于人民币 3 亿元。

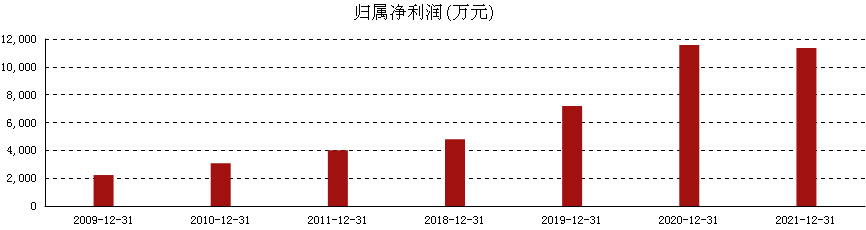

如上图10,鹿山新材申报上市前一年归属净利润达到了4000万元,但是扣非净利润(即扣除政府补贴或处置资产盈利等非经常性业务盈利)只有3643万元。这样一来,其实鹿山新材的主要经营业务收入增长就没有表象的那样高了。这对收入增长率的影响也许没那么大,扣非净利润绝对额虽然也远远超出了创业板上市暂行办法的盈利标准,但实务操作中,创业板上市对利润规模是有不成文要求的。根据经验那时这个门槛净利润要求是4000万元左右。如果申请上市前一年扣非净利润未达到这个规模,除非别的方面表现的很优秀才有可能在创业板上市。

这条不成文的盈利要求逼迫拟申请创业板上市的企业管理者必须把企业利润规模做上去。有的靠努力经营,有的靠财务粉饰或造假。

如上表,根据鹿山新材2012年招股说明书,鹿山新材报告期的三年经营活动现金流量净额合计只有1969.9万元,与其披露的同期净利润合计值9273.91万元相差悬殊。这说明鹿山新材披露的同期收入和利润现金含量较低。根据我多年股权投资经验,其中的收入和利润很可能有虚增情况。

根据鹿山新材2012年招股说明书披露,2009 年、2010 年及 2011 年,相应期间经营性应收项目增加分别为2,448.25 万元、1,730.19 万元及 1,025.01 万元,存货增加分别为 293.00 万元、2,549.89 万元及 1,204.43 万元,其中应收款项和存货的增加是导致报告期内公司经营活动现金流量不足的主要原因。

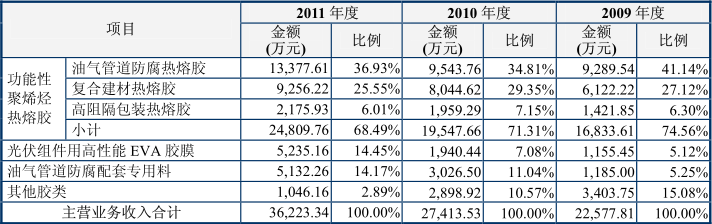

如上表6,当时鹿山新材的主要收入来源是油气管理防腐相关这类的产品,根据上表计算,其收入占比达到了50%左右。

据招股书披露,2009年以及2010年公司前五大客户主要是油气管道防腐材料的客户。2009年末、2010年末及2011年末,公司应收账款前5名占应收账款总额的比重分别为43.36%、49.54%及46.29%,报告期内应收账款前5名合计占应收账款总额的比例相比来说较高,公司的主要欠款客户集中在管道防腐工程公司。

通常讲,这种管道防腐工程项目施工周期都比较长,大多数都会按工程进度回款,所以回款比较慢。而且这类客户一般为石油系统客户,比如中石油。鹿山新材按当时的收入规模,其市场占有率还很低,对这类客户回款进度的话语权较低,不会出现大幅度的提高回款进度的情况。一般的情况管道防腐工程项目施工程序也是有行业标准的,施工周期不会大起大落,其应收款项的回款进度非常稳定的。但是依据招股书披露,2009年、2010年及2011年,相应期间经营性应收项目增加分别为2,448.25万元、1,730.19万元及 1,025.01万元。也就是说这个应收款项是逐年递减的。但是根据表6统计,管道防腐业务的收入却是在大幅度的增加的,也就是说这块业务的应收账款周转率在大幅度的增加,这不符合常理。由此判断,公司管道防腐业务收入存在虚增的可能性。我们大家可以大致推断,这个应收款金额应该是比较真实的。如果按正常的应收款周转率和对应的应收款金额,公司管道防腐业务收入应该是与应收款项等速下滑的。

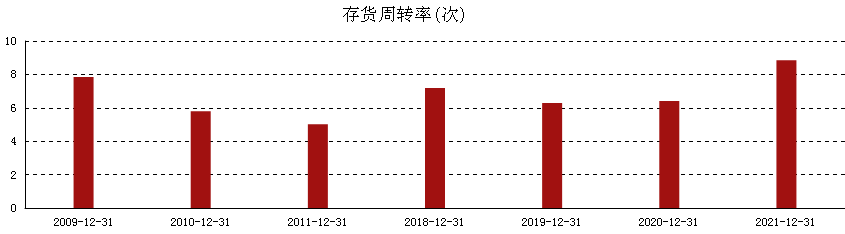

接下来我们再一起考察一下公司的存货。我们将公司毛利率与存货周转率放在一起作对比,如下图11。

我们会发现公司2009 年、2010 年及 2011 年存货周转率是在年年在下降的,但它的毛利率却反而上升或不变。这足以令人怀疑其利润存在虚增。

按正常的商业逻辑,存货周转率下降说明市场销售不旺,企业在市场定价权不强的时候应当降价销售以保证产品不滞销,毛利率通常会下降。但鹿山新材的毛利率与存货周转率却背道而驰,很可能存在虚增存货从而虚增收入及利润的情况。

公司对于存货周转率异常下降的解释是:一是为完成大额合同提前备货;二是满足光伏组件用高性能EVA胶膜对原材料安全库存的要求。第一条显然没有说服力,再大额的合同,收入确认也是与存货呈特殊的比例关系的。

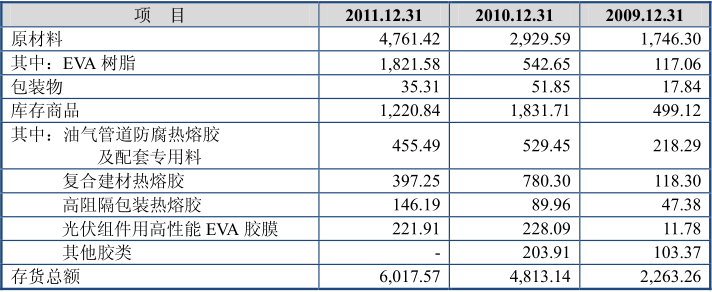

如下表为公司2009年、2010 年及 2011年存货构成统计表,我们会发现原材料中EVA树脂历年增幅都在3-4倍,这个增幅远超表6中光伏组件用高性能EVA胶膜收入增长。显然EVA树脂原材料增长是异常的。

综上所述,鹿山新材2009 年、2010 年及 2011 年存货异常增加、存货周转率异常下降、净利润中经营活动现金流净额占比较低,同时毛利率、应收款项周转率却异常上升,这些财务数据足以让我们怀疑公司虚增了业绩。鹿山新材首次冲击创业板IPO被证监会取消审核也许就是出于对上述财务数据的怀疑。

当然以上推断只是基于财务数据做出的应有的审慎推断。假设我们是与招商资本及广州海汇同时进场的投资人,遇到这一种pre-ipo项目肯定还要进行审慎的现场尽职调查才能进一步确定这个推断的合理性。虽然当时鹿山新材有招商资本领投,同时有招商证券做保荐的IPO预期,但本着回避风险的原则,在当时大概率不会投资。

投资决策有时并不能下绝对的定论,很多情况下投资标的不能定义绝对的投资价值,只能说投资时机有没有到。

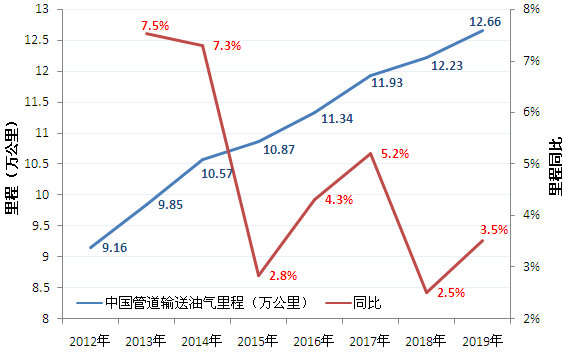

就鹿山材料项目而言,其在首次冲击IPO及之后的3年时间里确实不是最佳投资时机。当时的鹿山材料主营业务集中在管道防腐上(收入占比约一半),而依照我们前述的财务分析,公司在这块业务上的真实收入是逐年下滑的(应收款项在逐年下滑),因此当时的鹿山材料实际上并不具有成长性。如下图12,事实上我国油气管道建设从2014年开始也是逐年下滑的。再叠加公司上游原材料价格较大幅度波动,公司纯收入能力也是堪忧的。

如果鹿山新材仍然坚持将主业集中在管道防腐领域不求拓展业务的话,面对上游聚乙烯、聚丙烯、EVA、POE化工原料供应商与中石油、中石化体系内油气管道客户的双重夹击,鹿山新材很难保证业绩持续增长和毛利率。

鹿山新材确实也是在积极寻求新的利润增长点为再次冲击IPO做准备。在艰难地度过估值沉浸期后,2018年、2019年、 2020年及之后鹿山新材的主营业务更加多元化,培育出了较多新的利润增长点业务,油气管道防腐热熔胶产品收入占比显而易见地下降,如下表8。

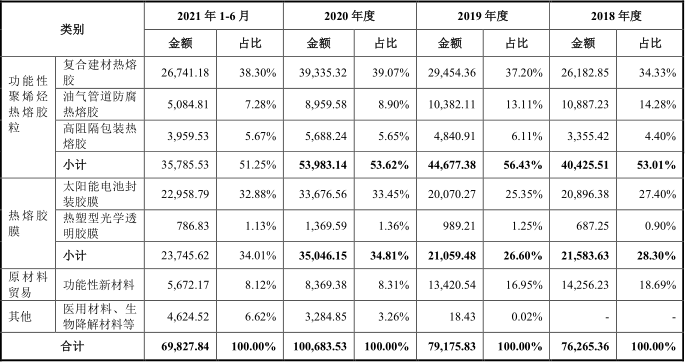

表8 鹿山新材2018年、2019年、2020年及2021上半年收入构成

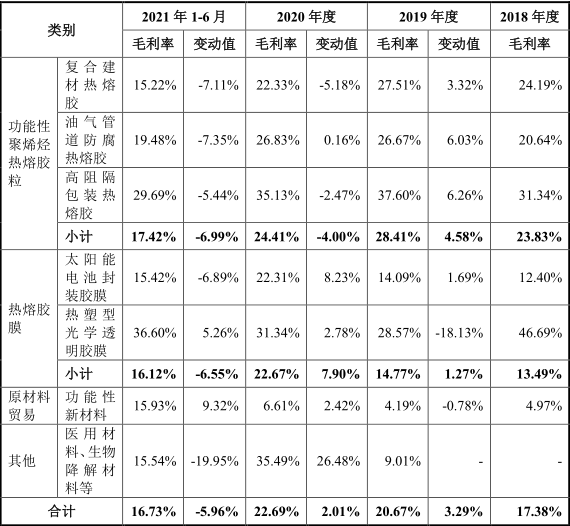

鹿山新材的热熔胶制造主业毛利率受上游化工原料价格波动影响较大。但业务经过多年拓展培育,已经较首次冲击IPO前后更加稳健,业务抗风险能力更强,不会过度依赖单一主业业绩成长,而是多点开花,既有油气管道防腐、复合建材这种成熟业务也有热塑型光学透明胶膜、医用及生物材料这种朝阳业务,业务张力更强(如下表9)。

表9 鹿山新材2018年、2019年、2020年及2021上半年分产品毛利率

财经号声明:本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及别的问题,请联系本站。

邹明霜:中国人民大学统计学硕士学历,擅长基本面量化分析,著有《价值投资量化分析》(拟出版)。从事股权投资管理逾十年。任珠海中朴资产投资总监。珠海中朴资产为中国证券投资基金业协会登记的私募股权基金管理人